இருபதாம் நூற்றாண்டில் இளைஞர்கள்தான் இந்தியாவின் எதிர்காலத்தை நிர்ணயிப்பவர்களாக இருக்கிறார்கள். ஆனால், அவர்களுடைய எதிர்காலமோ கடனில் மூழ்கிக் கிடக்கிறது. சுமார் 20-லிருந்து 35 வயது வரையுள்ள இளைஞர்களில் 70% சதவிகிதத்துக்கும் மேற்பட்டோர் கடன் வாங்கியிருப்பதாக ஆய்வு முடிவு ஒன்று அதிர்ச்சியைக் கிளப்பியுள்ளது. அப்படி எதற்காகத்தான் இவர்கள் கடன் வாங்குகிறார்கள்? கடனை வாங்கி என்ன செய்கிறார்கள்?

கடன் என்றாலே சங்கடம்தான். ஆனாலும்கூட, நம்மில் பலர் கடன் வாங்குவதை வாடிக்கையாகவே வைத்திருக்கிறோம். எதற்கெடுத்தாலும் கைமாத்து, கடன். கடன் அன்பை முறிக்கும்; அதிக வட்டியில் வாங்கிய கடன் எலும்பையும் முறிக்கும் என்று தெரிந்தாலும், “போடா, ஆனானப்பட்ட பெருமாளே, குபேரன்கிட்ட கடன் வாங்கலையா?” என்று வாதம் செய்கிறோம். ஆனால், கடனால் ஏற்படும் பின்விளைவுகளையும் மன உளைச்சல்களையும் மறந்துவிடுகிறோம்.

அதிர்ச்சி தந்த ஆய்வு!

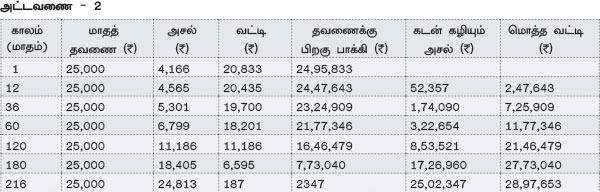

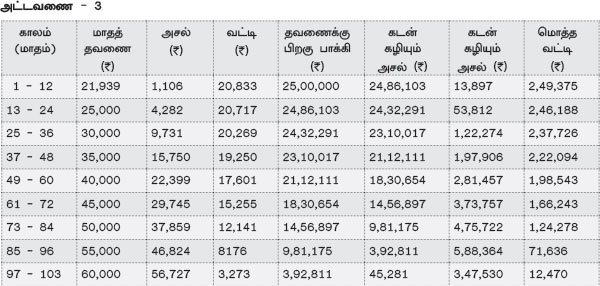

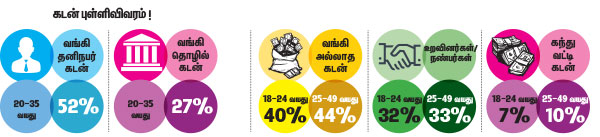

எம்.இ.சி. இந்தியா, லிங்க்ட்இன் மற்றும் இப்சோஸ் (Ipsos)ஆகிய இரு நிறுவனங்கள் இணைந்து நடத்திய ஆய்வில், இந்தியாவில் 20-லிருந்து 35 வயது வரையுள்ள இளைஞர்களில் 52% பேர் தனிநபர் கடன் வாங்கியுள்ளதாகவும், 27% பேர் தொழில் கடன் வாங்கியுள்ளதாகவும் தெரிய வந்துள்ளது. மேலும், இந்தியாவில் நிதி பற்றிய அறிவு தொடர்பான அறிக்கையின்படி, வங்கி அல்லாத கடன்களையும் இந்த வயதினர் வாங்கிக் குவித்திருக் கிறார்கள். இப்படி ஏதோ ஒரு வகையில் கடன் வாங்கியதால், இன்றைய இளைஞர்களில் 70 சதவிகிதத்துக்கும் மேலானோர் கடனாளிகளாக மாறி இருக்கிறார்கள். (பார்க்க 12 - 13 ம் பக்கங்களில் உள்ள கடன் புள்ளிவிவரம்)

எதற்காக கடன்?

திருமணமாகாத இளைஞர் ஒருவரின் மாத வருமானம் ரூ.15,000. சென்னை போன்ற ஒரு பெரிய நகரத்தில் உணவு, தங்குமிடம், போக்குவரத்து மற்றும் இதர செலவுகள் போக ரூ.5,000 நிச்சயம் மிஞ்சும். மிச்சமாகும் இந்த பணத்தை அந்த இளைஞன் சேமித்திருக்க வேண்டும் அல்லவா? ஆனால், சேமிப்பதற்கு பதிலாக, வங்கி மற்றும் வங்கி அல்லாத நிறுவனங்களில் கடனைத்தான் வாங்கி இருக்கிறார் என்றால், எதற்காக வாங்கியிருப்பார்?

தனிநபர் கடன், கல்விக் கடன், வீட்டுக் கடன், வாகனக் கடன், சிறு தொழில் கடன், வேளாண் கடன் என கடன்கள் இத்தனை வகைகள் இருந்தாலும், தனிநபர் கடன் மட்டுமே அதிகளவில் வாங்கப்பட்டிருக்கிறது. என்ன காரணம்?

ஆடம்பரம்தான் காரணமா?

இளைஞர் ஒருவர் படித்து முடித்து, வேலைக்குச் சேர்கிறார். முதல் மாத சம்பளம் வருவதற்கு முன்பே அட்டகாசமான ஒரு ஐபோன், அலுவலகத்துக்கு வந்துபோக பைக், பிராண்டட் துணிமணிகள் வாங்க வேண்டும் என்று திட்டமிடுகிறார். இப்படி ஒவ்வொரு மாதமும் ஒவ்வொரு விஷயத்துக்கு சம்பாதிக்கிற பணம் செலவாகிவிடுகிறது. சேமிப்பு என்ற வார்த்தைக்கே இடமில்லை.

பெரும்பாலான இளைஞர்கள் இன்று கடனாளிகளாக ஆவதற்கு மிக முக்கியமான காரணம் இந்த ஆடம்பரம்தான். இன்றைய நவீன வாழ்க்கை முறையும் நுகர்வோர் கலாச்சாரமும் ஆடம்பரத்தை கெளரவக் குறியீடாகப் பார்க்கிறது. கடன் வாங்கி ஆடம்பர செலவு செய்துவிட்டு, பின்னர் நெருக்கடி சூழ்நிலை வரும்போது, மேலும் கடன் வாங்க வேண்டிய சூழ்நிலையே ஏற்படும்.

சுமையாகும் தனிநபர் கடன்!

கடன் வாங்குவோரின் எண்ணிக்கை அதிகரிக்க முக்கிய காரணம், தனிநபர் கடன்தான். ஒருவர் தொழில் செய்ய முடிவு செய்கிறார். ஆனால், தொழில் கடனுக்கு பதிலாக தனிநபர் கடனை வாங்குகிறார். ஏன் என்று கேட்டால், அதுதான் எளிதாகக் கிடைக்கிறது என்கிறார். ஏனெனில் தனிநபர் கடன்களுக்கு செக்யூரிட்டி தேவையில்லை; யாருடைய கியாரண்டியும் தேவையில்லை.

எளிதில் வாங்குவதற்கும், நம் தேவைக்கேற்ப அந்தப் பணத்தைப் பயன்படுத்திக் கொள்வதற்கும் வசதியாக உள்ளதே, கடனாளியாக நாம் மாறுவதற்கான அத்தனை தயக்கம், தடைகளையெல்லாம் விரட்டி விடுகின்றன. ஆனால், இவற்றை நாம் ஆடம்பர செலவு களுக்காகவே பயன்படுத்துவதால் பின்னர் சுமையாகிவிடுகிறது.

ஆக, கடன் என்கிற வலையில் இன்றைய இளைஞர்கள் மீண்டுவர முடியாதபடி சிக்கித் தவிக்கிறார்கள். ஆனால், இந்த சிக்கலில் இருந்து தப்பி வருவது மிக எளிது என்கிறார் நிதி ஆலோசகர் யூ.என். சுபாஷ்.

‘‘செலவுக்கும் கடனுக்கும் மிக முக்கிய காரணம் நம்முடைய பழக்கவழக்கம்தான். அதில் சிறு சிறு விஷயங்களை மாற்றினாலே நம்மால் மிகப்பெரிய மாற்றங் களை ஏற்படுத்திவிட முடியும்’’ என்று சொல்லும் அவர், இன்றைய இளைஞர்கள் கடன் வாங்கிக் குவிப்பதைத் தவிர்க்க வும், செலவுகளைக் குறைத்து கச்சிதமாக சேமிக்கவும் கடைபிடிக்க வேண்டிய சில நுணுக்கங்களை சொல்கிறார். அதன் தொகுப்பு இனி...

கெளரவத்துக்கு செலவு செய்யாதீர்கள்!

``இப்போது யாரும் தனக்குப் பிடித்திருக்கிறது என்பதற்காக எதையும் வாங்குவதில்லை. இதை வைத்திருந்தால்தான் இந்த சமூகத்தில் அந்தஸ்தானவன் என்கிற தோற்றத்துக்காகவே வாங்குகிறார்கள். இது மிக ஆபத்தான ஒரு பழக்கம். அவன் ஐபோன் வைத்திருக்கிறான், அவன் ஸ்போர்ட் பைக் வைத்திருக்கிறான், அவன் வெளி நாட்டுக்கு ஹனிமூன் போகிறான் என்பதற்காகவே முடிகிறதோ, இல்லையோ இதையெல்லாம் தாங்களும் செய்கிறார்கள். இதை தவிர்த்தாலே கடன் வாங்க வேண்டிய நிலைமை வராது.

அவசியத் தேவைக்கு முன்னுரிமை!

ஒருவருக்கு திருமண நிச்சய தார்த்தம் முடிந்தது. திருமணத்துக்காக பணம் சேர்த்துவைத்திருந்தார். என்ன நினைத்தாரோ, திடீரென்று அந்தப் பணத்தை எடுத்து, கார் வாங்கிவிட்டார். பின்னர் திருமணத்துக்கு கடன் வாங்க வேண்டிய நிலை. கார் வாங்குவது ஆடம்பர செலவு. கார் முக்கியமா, திருமண செலவு முக்கியமா என்பதை ஆராய்ந்து அதற்கு முன்னுரிமை தர வேண்டும்.

பயம் வேண்டும்!

வேலையில் இருப்பவர்கள் பெரும்பாலும், சம்பள உயர்வு கிடைத்தவுடன் கடை கடையாக சென்று செலவு செய்துவிட்டுத் தான் ஓய்கிறார்கள். சம்பாதிப்பது எதற்கு? செலவு செய்யத்தானே என்கிறார்கள். இது தவறு. செலவு செய்யும்போது மனதில் கொஞ்சம் பயம் வேண்டும். இன்று இப்படி செலவு செய் கிறோமே, நாளை திடீரென்று வேலை போய்விட் டால் என்கிற பயம் இருந்தால், செலவு தானாகவே குறைந்துவிடும்.

இது போதும் என்று இருங்கள்!

ரூ.30,000 மாத சம்பளம் வாங்கும் ஒருவர், புதிதாக அறிமுகப்படுத்தப்பட்டுள்ள 60,000 ரூபாய் மதிப்புள்ள ஐபோன்-6-ஐ வாங்க விரும்புகிறார். அவர் வாங்கும் சம்பளத்துடன் ரூ.30,000-த்தை கடன் வாங்கினால் ஐபோன் வாங்கிவிடலாம் என்று கணக்கு போட்டால், அது மகா தவறு. அவர் வாங்கும் சம்பளம் அவருடைய தினப்படி செலவுகளுக்கே சரியாகப் போய்விடும். அப்படி இருக்க, மேற்கொண்டு பணத்துக்கு எங்கே போவார்? கிரெடிட் கார்டில்தான் வாங்குவார். பிற்பாடு அதை இஎம்ஐ-யில் கட்டும் கடனாக மாற்றிக்கொள்வார்.

இத்தனைக்கும் அவரிடம் ஏற்கனவே ஒரு ஸ்மார்ட்போன் இருக்கும்போது, இன்னொரு போன் வாங்க நினைப்பது தேவைதானா?

பட்ஜெட் போடுங்கள்!

வருமானம், அன்றாட செலவு, எதிர்கால செலவு மற்றும் அவசர கால செலவு என ஒரு பட்ஜெட் போட்டு செயல்படுவது மிகவும் பயனுள்ளதாக இருக்கும். வருமானத்தை மூன்று பகுதிகளாகப் பிரித்து, ஒரு பங்கை அன்றாட செலவுகளுக்கும், இரண்டாம் பங்கை சேமிப்புக்கும், மூன்றாம் பங்கை அவசரகால தேவைகளுக்கும் என திட்ட மிடுங்கள். ஏற்கனவே கடன், இஎம்ஐ என ஏதேனும் இருக்கும் பட்சத்தில் இந்த அவசரகால பங்கிலிருந்துதான் பணத்தை எடுத்து நீங்கள் சமாளிக்க வேண்டியிருக்கும்.

.jpg)

ஆசைக்கு மருந்து சேமிப்பு!

எல்லாம் சரி, சேமிப்பு, சேமிப்பு என்று எப்போதும் இருந்தால், சாமியார் போலல்லவா வாழவேண்டும்? சுற்றுலா, எல்சிடி டிவி, குடும்பத்துடன் செல்ல கார் என சந்தோஷத்துக்கு ஆசைப்படவே கூடாதா என்று நீங்கள் கேட்கலாம். ஆசைப்படுங்கள். அத்தனைக்கும் ஆசைப்படுங்கள். ஆனால், அதற்கு முன்னால் சேமிப்பை தொடங்குங்கள். வருமானத்தில் மூன்றில் ஒரு பங்கு, அதாவது 30 -35% கட்டாயம் சேமிக்க வேண்டும். இளைஞர்கள் இப்போதே சேமிக்கும் பழக்கத்தை வளர்த்துக் கொண்டால், சேமித்த பணத்தை வைத்தே எதிர்காலத்தில் உங்கள் ஆசைகளைக் கடன் வாங்காமலே நிறைவேற்றிக் கொள்ளலாம்.

(சேமிப்பு, சிக்கனம், செலவு மேலாண்மை குறித்து நாணயம் விகடனில் பாஸ்கரன் கிருஷ்ணமூர்த்தி எழுதும் நிதி... மதி... நிம்மதி.. என்கிற தொடரை இன்றைய இளைஞர்கள் தொடர்ந்து படிப்பது அவசியம்!)

இப்படி பல விஷயங்களை சொன்ன சுபாஷிடம், ‘‘ஏதோ ஒரு காரணத்துக்காக கடன் வாங்க வேண்டிய நிர்பந்தம் ஏற்பட்டால், என்ன செய்வது?’’ என்று கேட்டோம். பின்வரும் விஷயங்களில் கவனமாக இருந்தால், கடன் வாங்கினாலும் அதிலிருந்து எளிதில் வெளியே வந்துவிட முடியும் என்றார். கவனமாக பின்பற்ற வேண்டிய அந்த விஷயங்கள் இதோ...

திருப்பி செலுத்தும் திறன்!

என்னதான் சம்பாதித்தாலும், கடன் வாங்குவதை தவிர்ப்பது பலருக்கு பொருளாதார ரீதியில் சாத்தியமில்லாமல் இருக்கிறது. தேவைகளையும் ஆசைகளையும் தவிர்க்க முடியாமல் இருப்பதே இதற்கு காரணம். இதுபோன்ற சூழ்நிலைகளில் கடன் வாங்கும்போது முதலில் நம்மால் கடனை சமாளிக்கும் திறன் இருக்கிறதா என்று யோசிக்க வேண்டும். வாங்கும் கடனை மாதத் தவணையாகவோ அல்லது மொத்தமாகவோ திருப்பி செலுத்த திட்டமிடுங்கள். வருமானத்துக்கேற்ற வகையில் கடனை திருப்பி செலுத்தும் வழியையும் தொகையையும் முடிவு செய்யுங்கள். இதற்கெல்லாம் ஓகே என்று நீங்கள் ஒப்புக்கொண்டபிறகே கடன் வாங்க முடிவு செய்யுங்கள்.

திட்டமிடல் அவசியம்!

கடன் கிடைத்துவிட்டது. மகிழ்ச்சி. ஆனால், வாங்கிய கடன் என்னவாகிறது என்பதைப் பொறுத்தே அந்த மகிழ்ச்சி நீடிக்கிறதா, இல்லை, துயரமாக மாறுகிறதா என்பது முடிவாகும். கடன் வாங்கினால் அதனை எப்படியெல்லாம் நிர்வகிக்கலாம், லாபகரமானதாகப் பயன்படுத்த லாம் என்பதை திட்டமிட வேண்டும்.

ஆனால், கடன் வாங்கும் இளைஞர்களில், 54 சதவிகிதத்தி னர் மட்டுமே வாங்கிய கடனை என்ன செய்வது, எப்படி முதலிடுவது என்று நிதி ஆலோ சகர்களிடம் ஆலோசிக்கின்றனர்.

86 சதவிகித இளைஞர்கள் முதலீடு குறித்த தகவல்களுக்கு சமூக வலைதளங்களை நாடுகிறார்கள். இவர்கள் இணையத்தில் எங்களுக்குத் தெரியாத விஷயமே இல்லை என்று நம்பிக்கொண்டு இருப்பவர்கள். மீதமுள்ளவர்கள் கடன் வாங்கும்முன்பும் யோசிப்ப தில்லை, வாங்கியபிறகும் யோசிப்பதில்லை. இதனால் வாங்கிய கடனை இஷ்டத்துக்கு எடுத்து செலவு செய்துவிட்டு பின்னர், அதனை கட்ட முடியாமல் செலவுகளையும் குறைக்க முடியாமல் திண்டாடுகின்றனர்.

கணக்கு போட்டு கடன்!

கடன் வாங்கும் சூழ்நிலை வந்ததும், உடனே செய்ய வேண்டியது, உங்கள் வருமானம் மற்றும் செலவுகளைப் பட்டியலிடுங்கள். வரவிலிருந்து செலவு போக மீதம் எவ்வளவு தொகை இருக்கிறது, சேமிப்பிலோ, முதலீட்டிலோ ஏதேனும் தொகை இருக்கிறதா என்று பாருங்கள். இவற்றை பொறுத்தே உங்கள் கடன் தொகையை நீங்கள் முடிவு செய்ய வேண்டும். அந்தக் கணக்குப்படி, உங்களால் கடனில்லாமல் சமாளிக்க முடியும் என்றால் கடன் என்கிற வார்த்தையை மறந்துவிடுங்கள். இல்லை முடியாது, கடன் வாங்குவதைத் தவிர வேற வழியில்லை என்றால், நீங்கள் வாங்கும் கடனுக்குச் செலுத்தும் வட்டியுடன் கூடிய தவணை தொகை (இஎம்ஐ), அந்த செலவு போக உள்ள மீதத் தொகையை மிஞ்சாமல் இருக்கட்டும்.

நீங்கள் கடன் வாங்கும் நோக்கம் என்னவோ, அதற்காக உள்ள கடனை வாங்க முயற்சி செய்யுங்கள். உங்கள் தேவைக்கேற்ப குறைந்த வட்டியில் கடன் வாங்குங்கள். எளிதில் கிடைக்கிறது என்பதற்காக ஏதோ ஒரு கடனை (தனிநபர் கடன்) அதிக வட்டிக்கு வாங்கிவிட்டு பின்னர் துன்பத்துக்கு ஆளாகாதீர்கள்.

திரும்பிக்கூட பார்க்காதீர்கள்!

கடன் வாங்க வேண்டுமென்று தலைகீழாக நின்றால்கூட சில வங்கிகளில் அல்லது தனியார் நிதி நிறுவனங்களிடமிருந்து கடன் வாங்காதீர்கள். முடிந்தவரை பொதுத்துறை வங்கிகளிடமிருந்து கடன் வாங்கிக்கொள்ளுங்கள். தண்டல் என்று சொல்லப்படும் அதிக வட்டியில் கடன் கொடுக்கும் தனிநபர்களிடம் கடன் வாங்குவதை தவிர்ப்பது நல்லது.

சிபில் என்று ஒன்று இருப்பதே தெரியவில்லை!

நம் நாட்டில் கடன் வாங்கும் பலருக்கு, கடன் கட்ட முடியாமல் போனால் என்னென்ன விளைவுகள் உண்டாகும் என்பது பற்றியும், கடன் வாங்கிய நபருடைய நம்பகத்தன்மை மதிப்பிடப்படுகிறது (கிரெடிட் ஸ்கோர்) என்பது பற்றியும் தெரிவதே இல்லை. 85 சதவிகிதத்தினருக்கு சிபில் என்று ஒன்று இருப்பதே தெரியவில்லை. இந்த சிபில், கடன் வாங்கியவர்களின் விவரத்தை சேகரித்து வைத்திருக்கும். வங்கிகளுக்கு கடன் வாங்குபவர்களின் நம்பகத்தன்மையை பற்றி தெளிவாக கூறிவிடும். வாங்கியக் கடனை சரியாக திருப்பி செலுத்தாவிட்டால் மீண்டும் வேறு கடன் வாங்கும்போது பிரச்னைகளைச் சந்திக்க வேண்டிவரும்’’ என விளக்கமாக சொல்லி முடித்தார் நிதி ஆலோசகர் சுபாஷ்.

சுருக்கமாக, அதிகம் செலவு செய்து இன்றைக்கு சந்தோஷமாக இருக்கும் வாழ்க்கை முக்கியமா அல்லது சிக்கனமாக வாழ்வதன் மூலம் நிம்மதியான எதிர்காலம் முக்கியமா என்பதை இன்றைய இளைஞர்கள் உடனடியாக முடிவு செய்வது அவசியம்.

அதிக செலவும், கடனும் நம் எதிர்காலத்தையே கேள்விக்குறியாக்கிவிடும். சிக்கனமே நம்மைக் காப்பாற்றும் என்பது மட்டும் நிச்சயம்!

.jpg)